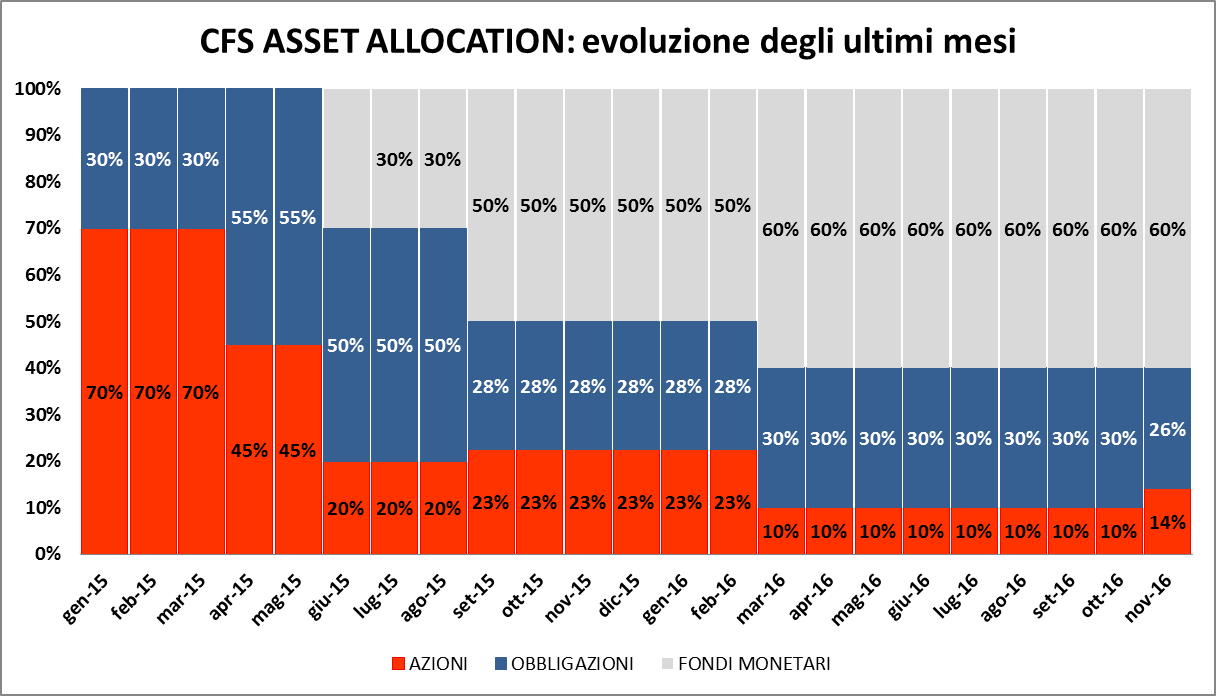

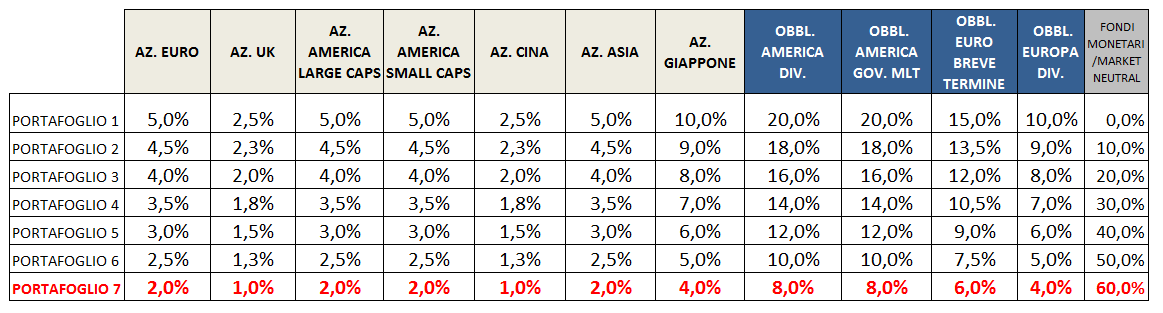

CFS RATING propone sette portafogli con diverso grado di rischio. Il portafoglio investito al 100% in azioni e obbligazioni prevede una quota azionaria del 25% e obbligazionaria del 75%. Gli altri portafogli riducono l’esposizione mantenendo però stabile il rapporto tra le varie asset class. Il portafoglio da noi preferito è il Portafoglio 7, con una esposizione azionaria del 14% (dal 10% del mese precedente).

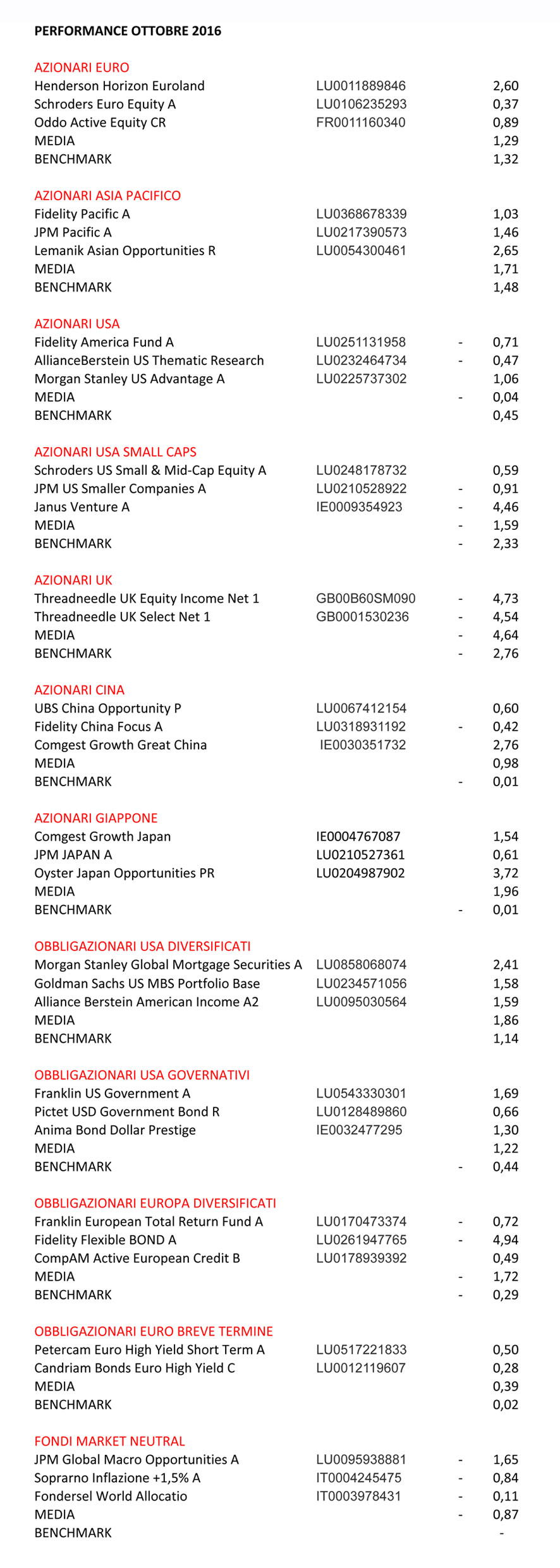

Nel corso del mese di ottobre il portafoglio da noi consigliato, che aveva un’esposizione azionaria del 10%, ha perso lo 0,19% in termini di benchmark grazie alla performance positiva in euro degli obbligazionari USA . La performance dei fondi preferiti è riportata in fondo.

Una alternativa ai fondi monetari da considerare è quella dei fondi Market Neutral, alcuni dei quali vengono citati in seguito.

Il portafoglio 7 ha una volatilità storica del 2,95% in termini di deviazione standard annualizzata o di -1,40% in termini di VAR mensile al 95% di probabilità (-1,98% al 99% di probabilità). La perdita massima mensile del portafoglio negli ultimi 36 mesi è stata dell’1,63% e pertanto in linea con il VAR al 99%.

Il portafoglio più rischioso, il portafoglio 1, caratterizzato da una componente monetaria pari a zero, presenta un grado di rischio del 7,37% in termini di deviazione standard annualizzata. La componente azionaria rappresenta il 25% del totale. Il VAR mensile al 99% è pari a 4,94% e la massima perdita è stata del 4,07% negli ultimi 36 mesi.

All’interno del portafoglio azionario è maggiore il peso dei mercati asiatici rispetto a quelli europei. All’interno della componente obbligazionaria il peso degli Stati Uniti è superiore a quello dell’Europa, ma nel caso dell’Europa tendiamo ad evitare i titoli a lungo termine, favorendo le obbligazioni a breve, che sono praticamente fondi monetari, e gli obbligazionari Europa diversificati.

L’esposizione degli ultimi mesi del portafoglio da noi preferito è esposta nel grafico sotto riportato.